The Federal Reserve atau The Fed adalah bank sentral Amerika Serikat (AS). Setiap kali terjadi perubahan suku bunga The Fed, itu secara tidak langsung memengaruhi suku bunga simpanan dan pinjaman nasabah bank di Amerika. Sebagai bank sentral, The Fed merupakan fondasi dari sistem keuangan yang kuat, tetapi sebagai konsumen perbankan, nasabah tidak akan pernah berinteraksi secara langsung dengan bank sentral. Ini juga berlaku pada bank sentral Indonesia, yaitu Bank Indonesia (BI).

Mengenal apa itu The Fed

The Federal Reserve adalah bank sentral Amerika Serikat yang merupakan sebuah ‘sistem’ yang menetapkan kebijakan untuk menjaga stabilitas ekonomi dan mengendalikan jumlah uang beredar, di antara berbagai tanggung jawab lainnya. Kata ‘sistem’ pada pengertian The Fed menegaskan bahwa the Fed bukan bank sentral tunggal seperti yang berlaku di banyak negara, misalnya Indonesia yang memiliki satu bank sentral yang disebut Bank Indonesia (BI). Sebaliknya, sistem The Fed ini terdiri dari tiga entitas utama:

- Dewan Gubernur Federal Reserve

- 12 Bank Federal Reserve

- Komite Pasar Terbuka Federal (FOMC)

Sejarah dan struktur The Fed

Kongres di Amerika Serikat membentuk Sistem The Federal Reserve melalui undang-undang tahun 1913 untuk membawa lebih banyak stabilitas pada sistem keuangan AS. Pada saat itu, AS sedang terguncang oleh serangkaian krisis keuangan yang memuncak dalam kepanikan 1907 (The Panic of 1907). Kongres mengawasi The Fed melalui audit dan testimoni, tetapi semua keputusan yang dibuat The Fed bersifat independen. The Fed kemudian beroperasi melalui tiga entitas utama, yaitu Dewan Gubernur, Reserve Banks, dan Komite Pasar Terbuka Federal. Ketiga entitas inilah yang menjalankan sistem The Fed.

1. Dewan Gubernur

Dewan Gubernur The Fed adalah otoritas terpusat yang berbasis di Washington, DC, yang berperan untuk mengawasi jaringan terdesentralisasi dari 12 Bank Federal Reserve serta tujuan umum The Fed. Secara umum, ada tujuh anggota yang disebut gubernur (governors) yang dicalonkan oleh presiden AS dan disahkan oleh Senat.

2. Reserve Banks

Fungsi Reserve Banks adalah sebagai regulator dari berbagai lembaga keuangan, pemberi pinjaman terakhir (lender of last resort) untuk bank yang kekurangan cukup uang dalam cadangan, dan operator pembayaran AS untuk Automated Clearing House dan wire transfer. Reserve Banks juga berperan sebagai bank pemerintah dengan mempertahankan rekening Departemen Keuangan AS untuk melakukan proses pembayaran dan operasi lainnya.

Ada 12 Reserve Banks yang masing-masing tersebar di 12 kota di Amerika Serikat, yaitu Boston; New York; Atlanta; Philadelphia; Cleveland; Richmond, Virginia; St. Louis; Minneapolis; Missouri; Chicago; Kansas City, Dallas dan San Francisco. Setiap batas distrik Reserve Bank sesuai dengan rute perdagangan dari tahun 1913, beberapa di antaranya telah modifikasi dari waktu ke waktu. Perbedaan regional bank-bank tersebut dapat membantu menginformasikan pembuatan kebijakan The Fed.

3. Komite Pasar Terbuka Federal (FOMC)

The Federal Open Market Committee atau FOMC berperan menetapkan kebijakan moneter, seperti mengubah suku bunga dana federal, untuk mempromosikan stabilitas harga dan pertumbuhan ekonomi, termasuk peningkatan lapangan kerja maksimum. Tujuh anggota dari Dewan Gubernur dan lima presiden Reserve Bank The Fed membentuk FOMC.

Apa tugas dan fungsi The Fed?

Secara keseluruhan, The Fed sebagai sebuah sistem yang berperan sebagai bank sentral melakukan lima fungsi utama, yaitu sebagai berikut:

- Mengelola kebijakan moneter AS: mengacu pada tindakan untuk mencapai tujuan ekonomi makro, seperti menjaga stabilitas harga dan pekerjaan secara

- Menjaga stabilitas sistem keuangan:orang dan bisnis dapat menabung dan meminjam uang bahkan saat pasar keuangan sedang

- Mengawasi dan mengatur lembaga keuangan: peran ini sama seperti bank nasional dan bank negara (state bank).

- Menyediakan layanan tertentu kepada bank: layanan ini mencakup sistem pembayaran dan penyelesaian dana.

- Advokat untuk perlindungan konsumen dan pengembangan masyarakat.

Dampak dari kebijakan The Fed

Banyak kebijakan dan keputusan The Fed yang berdampak pada kondisi ekonomi secara luas, seperti mengontrol jumlah uang beredar dan menyediakan transfer antar bank. Ketika bank sentral AS ini mengubah suku bunga dana federal (the federal fund rates), orang-orang mungkin akan merasakan dampak yang lebih nyata, seperti terjadi pergeseran suku bunga (interest rates) pada rekening tabungan atau pinjaman.

Mengenal the federal fund rates

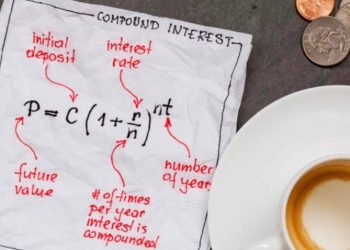

Suku bunga dana federal atau the federal fund rates adalah target suku bunga yang dikendalikan oleh The Fed. Suku bunga ini digunakan bank-bank ketika saling meminjam satu sama lain dalam semalam untuk memenuhi persyaratan bisnis jangka pendek, misalnya punya cadangan uang tunai (cash) yang cukup untuk menangani kondisi pasar.

Untuk menjaga stabilitas ekonomi, The Federal Reserve atau The Fed biasanya menaikkan suku bunga dana federal untuk menekan inflasi atau menurunkannya untuk merangsang ekonomi. Bank-bank cenderung menyesuaikan suku bunga pinjaman konsumen (consumer loans) dan rekening tabungan (savings accounts) mereka ke arah yang sama dengan suku bunga The Fed.

Pihak yang menentukan tarif suku bunga The Fed

Komite Pasar Terbuka Federal (The Federal Open Market Committee/FOMC) adalah entitas yang berwenang atas kebijakan suku bunga The Fed, seperti menaikkan, menurunkan, atau membiarkan suku bunga dana federal tidak berubah selama pertemuan. Ada delapan pertemuan yang terjadi setiap tahun, dan pada masing-masing pertemuan, FOMC membahas sikapnya terkait kondisi ekonomi saat ini dan masa depan, yang akan menjadi landasan untuk setiap kebijakan suku bunga.

Berapa suku bunga The Fed saat ini?

Berikut adalah ringkasan daftar suku bunga The Fed terbaru dari pertemuan FOMC pada tahun 2022:

| FOMC meeting dates | Rate change | Target suku bunga The Fed |

| 26 – 27 Juli 2022. | Menaikkan suku bunga 75 basis points atau setara 0,75%. | 2,25% – 2,50% |

| 14 – 15 Juni 2022 | Menaikkan suku bunga 75 basis points atau setara 0,75%. | 1,50% – 1,75% |

| 3 – 4 Mei 2022 | Menaikkan suku bunga 50 basis points atau setara 0,50%. | 0,75% – 1% |

| 15 – 16 Maret 2022 | Menaikkan suku bunga 25 basis points atau setara 0,25%. | 0,25% – 0,50% |

Alasan The Fed mengendalikan kisaran target suku bunga federal

The Fed tidak ikut berpartisipasi dalam peminjaman (lending) dan borrowing aktual antara dua bank, yang membuat suku bunga kredit hingga dua bank bernegosiasi. Tugas The Fed adalah memotivasi bank untuk meminjam dalam kisaran target suku bunga yang ditentukan.

The Fed mengubah ketiga suku bunga (reserve requirements, the discount rate, dan open market operations) yang dapat memengaruhi jumlah bank yang bisa memperoleh bunga dari The Fed dan berapa banyak pinjaman dari biaya The Fed.

Menaikkan ketiga suku bunga ini artinya menaikkan suku bunga dana The Fed sehingga mendorong pinjaman lebih mahal yang pada akhirnya berdampak pada perlambatan ekonomi (dan inflasi). Sebaliknya, menurunkan ketiga suku bunga artinya membuat pinjaman menjadi lebih murah yang mengindikasikan sinyal untuk pertumbuhan ekonomi.

Dampak kenaikan suku bunga The Fed

Saat bank sentral AS, The Federal Reserve (The Fed) mengambil kebijakan untuk menaikkan suku bunga acuan, itu akan berdampak pada suku bunga pinjaman (loan interest rates) dan suku bunga tabungan (savings interest rates) atau pada dua pihak, yaitu peminjam (borrower) dan penabung (saver).

Dampak kenaikan suku bunga The Fed terhadap peminjam dana

Dampak terhadap borrower: Bank sering kali menaikkan suku bunga kredit baru dan sejumlah pinjaman memiliki suku bunga variabel, seperti kartu kredit, kredit ekuitas rumah, dan kredit usaha kecil. Perubahan suku bunga The Fed memengaruhi suku bunga utama bank, yang merupakan suku bunga minimum yang telah ditentukan oleh masing-masing bank atas pinjaman kepada pelanggan yang layak mendapat kredit tinggi (high creditworthy customers).

Dampak kenaikan suku bunga The Fed terhadap penabung

Dampak terhadap saver: Bank dapat menaikkan suku bunga pada rekening tabungan reguler dan sertifikat deposito (certificates of deposite/CD). Kenaikan suku bunga The Fed akan menarik lebih banyak penabung, yang memungkinkan bank-bank untuk menggunakan lebih banyak simpanan untuk menyalurkan kredit. Dalam praktiknya, bank terbesar jarang menaikkan suku bunga tabungan, sedangkan lembaga keuangan yang lebih kecil seperti bank digital sering kali melakukannya. Rekening tabungan online dengan yield tinggi terbaik biasanya bernilai di atas 1% APY, dan tingkat CD terbaik bernilai di atas 2,50% APY.

Peran The Fed terhadap inflasi

Ekspektasi FOMC dapat mencapai tingkat inflasi 2% selama periode jangka panjang sebagai cara untuk menjaga stabilitas ekonomi AS. Alat utama The Fed untuk memengaruhi inflasi adalah dengan membuat perubahan suku bunga dana federal, meskipun kondisi ekonomi global juga dapat mempersulit dampak The Fed.

Inflasi adalah tingkat kenaikan biaya barang dan jasa yang dapat menjadi indikasi dari ekonomi yang berkembang dan juga dapat menyebabkan kesulitan bagi banyak orang di Amerika. The Fed percaya bahwa masyarakat dan bisnis dapat membuat keputusan yang tepat terkait pinjaman (kredit), tabungan, dan investasi ketika tingkat inflasi stabil dan relatif rendah.

Data inflasi AS baru-baru ini pada bulan Juni 2022 mencapai 9,1% sekaligus menjadi level tertinggi dalam empat dekade.

Peran The Fed dalam perlindungan konsumen

Bank Federal Reserve menjamin bahwa bank-bank di distrik mereka mematuhi semua peraturan yang berlaku, termasuk Undang-Undang Reinvestasi Komunitas, undang-undang tahun 1977 yang mengharapkan bank-bank untuk memenuhi kebutuhan kredit terkait bisnis, termasuk rumah tangga berpenghasilan menengah dan rendah.

Kongres juga mengesahkan undang-undang yang sangat penting pada tahun 2010, Dodd-Frank Act, yang memperluas sistem The Fed dengan menciptakan Biro Perlindungan Keuangan Konsumen (Consumer Financial Protection Bureau/CFPB) sebagai lembaga independen. CFPB menegakkan hukum dan memberlakukan sejumlah aturan dan kebijakan untuk mempromosikan pasar yang transparan dan adil untuk layanan keuangan konsumen. CFPB juga menjadi advokat bagi siapa saja yang merasa perlu mengklaim kesalahan laporan kredit atau mengajukan keluhan terhadap bank-bank mereka.

Alat kebijakan moneter The Fed

Secara umum, alat kebijakan moneter atau monetary policy tools dapat mengacu pada kebijakan moneter dari The Fed sebagai bank sentral untuk mendikte dan mengontrol pasokan uang dalam perekonomian. The Fed memiliki tiga alat kebijakan moneter (monetary policy tools) yang paling utama, yaitu Open Market Operations, Reserve Requirement, dan Discount Rate.

Tappering The Fed

Tapering adalah sebuah kebijakan moneter dari The Federal Reserve (The Fed) untuk membatalkan pembelian obligasi treasury dan sekuritas berbasis hipotek secara besar-besaran. Dengan kata lain, tapering juga dapat disebut strategi pengetatan kebijakan moneter. Kebijakan tapering The Fed yang terbaru dapat dilihat selama pandemi Covid-19 sebagai upaya untuk menopang perekonomian. Kebalikan dari kebijakan tapering yaitu pelonggaran kuantitaif (quantitative easing).

Quantitative Easing (QE)

The Fed terkadang menggunakan kebijakan nonkonvensional yang dikenal sebagai pelonggaran kuantitatif (quantitative easing/QE). Secara umum, quantitative easing adalah kebijakan moneter dengan membeli sekuritas dari institusi swasta atau bank komersial atau obligasi pemerintah yang bertujuan untuk meningkatkan jumlah uang beredar. Tujuan QE yaitu untuk mendorong pinjaman atau kredit oleh masyarakat dan bisnis. Pertama kali diterapkan selama financial crisis tahun 2008, kebijakan QE digunakan saat kebijakan moneter konvensional tidak berjalan efektif.

Sebagai contoh, bank sentral menurunkan target suku bunga jangka pendek untuk mengurangi biaya kredit bagi konsumen dan perusahaan. Namun, selama krisis keuangan 2008 dengan target suku bunga nol, saat bersamaan inflasi tidak terjadi dan perekonomian masih terguncang. The Fed tidak dapat lagi menurunkan tingkat suku bunga. Ini kemudian mendorong The Fed untuk mengambil kebijakan moneter nonkonvensional, quantitative easing, untuk menurunkan biaya pinjaman. Ketika pemerintah membeli sekuritas, harga akan naik, yang menyebabkan imbal hasil (yield) atau suku bunga menurun.

Kebijakan quantitative easing diadopsi pada saat pandemi Covid-19 pada bulan Maret 2020 yang mana pada saat itu terjadi lockdown secara menyeluruh. The Fed telah membeli obligasi treasury dan sekuritas lainnya senilai lebih $ 4 triliun pada bulan November 2021. Pada bulan yang sama, The Fed mulai mengurangi pembelian sebesar $15 miliar per bulan, yaitu dari $120 miliar ke $105 miliar. Pada tanggal 15 Desember 2021, The Fed menggandakan penurunan pembelian menjadi $30 miliar alih-alih hanya $15 miliar per bulan. Pada gilirannya, bank sentral AS ini tidak lagi membeli aset baru pada awal tahun 2022.

Baca juga topik lain terkait kebijakan moneter:

- Bank Sentral

- Kebijakan fiskal

- Inflasi

- Deflasi

- Discount rate

- Tappering The Fed

- Quantitative easing

Penting untuk diingat

Anda telah mengenal apa itu The Federal Reserve (The Fed), tetapi ada satu hal yang paling penting untuk diingat bahwa The Fed adalah sebuah sistem sehingga ini bukan bank sentral yang tunggal. Sistem ini memiliki tiga lembaga (entitas) utama, yaitu Dewan Gubernur Federal Reserve, Bank Federal Reserve, dan Komite Pasar Terbuka Federal (FOMC). Jadi, The Fed berbeda dengan bank sentral Indonesia (BI) yang memainkan peran tunggal sebagai bank sentral.